退職後の生活設計において、退職金の取り扱いは重要な要素の1つです。

退職金を受け取ると所得税や住民税などの税金が課されるため、適切な対応が必要となります。

この記事では、退職金の税金の仕組み、最も有利な受け取り方、そして見落としがちな翌年の税金対策まで詳しく解説します。

退職金にかかる税金の種類と計算方法

退職金は「一時金(一括)」で受け取るか、「年金(分割)」で受け取るかで、課税の仕組みや社会保険料の有無が変わります。

受け取り方法による税金・社会保険料の違い

結論として、勤続年数が多い人ほど、税制優遇の大きい一時金での受け取りが基本的に有利です。

| 受け取り方法 | 税金 | 社会保険料 |

|---|---|---|

| 一時金(一括) | 所得税+住民税(優遇あり) | かからない |

| 年金(分割) | 所得税+住民税+社会保険料 | かかる |

一時金(一括)で受け取る

勤続年数が多い人は、控除額の大きい一時金での受け取りがおすすめです。

場合によっては全額非課税で受け取れる可能性もあります。

もらった退職金を元手に上手く資産運用をすることができれば、さらに老後に余裕が出ます。

メリット

- 控除額が大きい

- 手持ち資金が増える

- 社会保険料がかからない

デメリット

- 勤続年数が少ない場合、恩恵が少ない

年金(分割)で受け取る

分割して年金で受け取る場合は公的年金等控除が利用できます。

公的年金等控除の範囲に収まれば、所得税や住民税はかかりません。

ただし、公的年金等控除は退職金だけでなく、公的年金やiDeCo(イデコ)・企業型DC(確定拠出年金)の年金も含めて計算されるため、控除額をオーバーする可能性があります。

更に、分割して年金として受け取る場合、一時金ではかからなかった社会保険料が発生します。

メリット

- 公的年金等控除が使える

- 浪費を予防できる

デメリット

- 社会保険料がかかる

- 控除額が小さい

- インフレリスクがある

基本的には退職一時金として受け取るのがおすすめです。

一時金で受け取った場合の退職金の税金計算方法

退職金を一時金でまとめ受け取る場合には、所得税と住民税が課税されます。

具体的な計算方法は以下の通りです。

退職所得控除額(非課税枠)の計算

退職金の税金は、退職所得として計算されます。

退職所得金額から退職所得控除を差し引いた金額の2分の1に対して所得税が課税されます。

退職所得控除は、勤続年数によって異なります。

勤続年数が20年以下の場合は勤続年数×40万円、20年超の場合は800万円+(勤続年数-20年)×70万円となります。

例:勤続30年で退職金2,500万円の場合

・控除額:800万円+70万円×10=1,500万円

・退職所得:(2,500万-1,500万)×1/2=500万円

※所得税はこの500万円に累進税率をかけて計算

復興特別所得税は、所得税の2.1 %として計算されます。

計算が面倒な場合は、下記サイトで簡単に計算できます。

👉 Keisan!退職金の税金計算

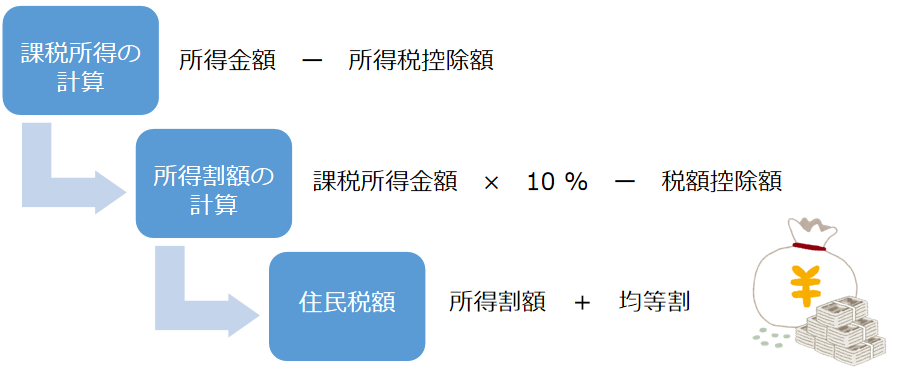

住民税の計算

住民税は課税所得に対して10%がかかります。

なお、通常の給与所得では均等割(5,000円)が課税されますが、退職所得に関しては均等割は課税されません。

例:勤続30年で退職金2,500万円の場合

退職所得 = 500万円

退職所得にかかる住民税 = 500 × 10 % = 50万円

退職金を受け取る際には、自身の状況に合わせて最も有利な受け取り方を検討しましょう。

また、ファイナンシャルプランナーや専門家の意見も参考にしながら、退職金を上手に活用することが大切です。

退職翌年の住民税が高く感じる理由

退職後に退職金を受け取ると、翌年の税金負担が高く感じられることがあります。

その理由は、住民税の仕組みと支払い方法が変わるためです。以下で具体的な理由について説明します。

住民税は前年の所得に対してあとから支払う

住民税は、前年の1月1日から12月31日までの所得に基づいて後から支払われる仕組みです。

- 住民税は前年の所得に基づいて課税

→ 前年の給与・退職金が高いと翌年に重くのしかかる - 退職金の住民税は天引きされるが、給与所得分は自分で納付する必要あり(普通徴収)

退職の翌年に届く納付書の額面は、退職所得以外の所得に対する住民税、つまりこれまで企業を通して納付していた額面と同じ(収入に変動がなければ)になります。

住民税は課税所得金額に10%をかけた金額から住宅ローン控除などの税額控除を引いた額 + 均等割5000円で求めることができます。

住民税額を意識していなかった場合、額面を多く感じやすい

退職後の住民税の支払い方法が変わることが、翌年の税金負担を重く感じさせる一因になります。

在職中は給与から毎月天引きされていた住民税ですが、退職後は普通徴収に移行します。

普通徴収では、納付書に従って自分で銀行やコンビニで支払う必要があります。

自分で納付を行うことで、住民税の年額の多さに改めて気づくパターンは多いです。

税金が大きく変わる「申告書」と「還付申告」の知識

退職金を受け取る際に、税金面で最大の優遇を受けるためには、手続きを忘れないことが極めて重要です。

「退職所得の受給に関する申告書」は絶対提出!

退職金を受け取る場合、退職所得にかかる所得税や住民税は源泉徴収として天引きされます。

その際、退職金の税金が正しく計算されるよう、退職所得の受給に関する申告書を提出します。

これを提出しないと、税率20.42%が一律で源泉徴収されてしまいます。

- 通常は退職前に会社へ提出

- 忘れた場合でも、確定申告で還付が可能なので慌てなくてOK

退職後の「還付申告」をした方が良いケース

確定申告の義務がない場合でも、納め過ぎた所得税がある場合は還付申告をすることができます。

確定申告をした方が良いケース

- 退職所得の受給に関する申告書が未提出

- 年の途中で退職・転職して年末調整を受けていない場合

- ふるさと納税や寄付をした場合

- 住宅ローン控除をしたい場合

- 医療費控除を行う場合

- 退職後も社会保険料を納めている場合

- 災害などにあった場合

年の途中で退職や転職をしたときは、退職金の確定申告は不要でも確定申告をすることで給与所得に関して還付が受けられる可能性があります。

ただし、納税額が所得税や住民税の基礎控除額を下回る場合や、年間での収入が一定額以下の場合は、確定申告の義務はありません。

確定申告を行うかどうかは、自身の収入や控除額を確認した上で判断しましょう。

還付申告書は確定申告期間とは関係なく、その年の翌年1月1日から5年間提出することができます。

退職金受取時の特殊なケースと必要な対応

退職金を受け取る際には、特殊なケースに対応する必要があります。

1年で複数回の退職金を受け取る場合

同じ年に転職をしたり、複数の企業に所属していたために2回以上の退職金を受け取る場合は、退職所得の申告書の提出に注意が必要です。

- 申告書にはすでに受け取った金額・企業名を記載

- 順番も明記し、すべての源泉徴収票を提出

退職金受取人の死亡時の対応

退職金受取人が亡くなった場合、死亡退職金として相続税の課税対象となります。

- 死亡退職金となり、相続税の課税対象に

- 非課税限度額は「500万円 × 法定相続人の数」

ふるさと納税を活用した退職金の節税

ふるさと納税のメリット

ふるさと納税を利用すると、以下のようなメリットがあります。

ふるさと納税のメリット

- 住民税の税額控除を受けることができる

- 所得税の還付を受けることができる

- 寄付した金額の一部を返礼品として受け取ることができる

【注意!】退職した年のふるさと納税の利用

- 退職金に関しては住民税控除の対象外

- 控除されるのは所得税のみ

- ワンストップ特例制度も適用不可

退職金は給与とは別に計算されるため、ふるさと納税の控除対象になりません。

ふるさと納税では、寄付先が5自治体までならば確定申告不要のワンストップ特例制度がありますが、退職金の場合はこの制度を利用できません。

退職する年にふるさと納税を行っている場合は、退職所得の受給に関する申告書を提出していても、退職金にかかる税金の控除を受けるために必ず確定申告を行いましょう。

退職翌年のふるさと納税は、前職での高年収をベースに計算されるため控除上限が高く、むしろ効果的です。

まとめ:退職金の税金は「準備と知識」がカギ

退職金の受け取り方や個人の状況に応じて、支払う税金が大きく変わってきます。

- 一時金受け取りが基本的に有利

- 提出書類の忘れ・確定申告漏れで税金が大きく変わることも

- ふるさと納税の控除対象や限度額にも注意

- 退職後の税金支払いに備え、翌年以降の住民税負担も見越した資金計画を

退職金の活用には専門家に相談するなど、十分な準備をしましょう。

退職金の受け取りと活用は人生設計にも大きな影響を及ぼすため、慎重に対応する必要があります。

不安がある方は、ファイナンシャルプランナーなどの専門家に相談するのも有効です。